Investir é uma atividade complexa e que necessita de conhecimento das diferentes classes de investimentos e suas principais características.

Entre as modalidades de investimento, uma das mais conhecidas e escolhidas pelos investidores é a chamada Renda Fixa.

Com uma infinidade de opções, essa modalidade de investimentos possui desde investimentos com menor risco até alternativas bastante arriscadas, e é um dos principais instrumentos de fortalecimento do mercado de capitais.

Quer saber mais sobre a Renda Fixa, suas principais características e tipos de investimento? Então confira esse guia completo sobre o tema e se torne um grande entendedor do assunto.

O que é Renda Fixa?

A Renda Fixa é uma modalidade de investimento na qual o investidor já sabe quais serão as regras de remuneração e os prazos no momento em que faz a aplicação.

Com isso, tem como característica uma maior previsibilidade antes de se investir.

Vale ressaltar, entretanto, que isso não significa necessariamente que o investidor saberá exatamente o valor final a receber do investimento.

A informação prévia é apenas sobre como será esse cálculo de rentabilidade e qual o período que o investidor deve manter esse ativo para receber na totalidade a remuneração estipulada no contrato.

Qual a diferença entre Renda Fixa e Variável?

Para fixar esse conceito, vamos então fazer uma comparação entre Renda Fixa e Variável.

Na Renda Fixa, como dissemos acima, você sabe as regras de remuneração no momento do investimento.

Portanto, ao investir em um CDB em seu banco ou corretora, por exemplo, no momento da aplicação estará lá a informação exata da rentabilidade: 100% do CDI, 110% do CDI, 12% ao ano, e assim por diante.

Já na Renda Variável, você não tem ideia de como será o seu retorno no momento da aplicação. Ao comprar uma ação, por exemplo, você pode ter ganhos infinitos ou ao mesmo tempo ver a empresa falir e os seus ganhos irem a zero.

Dessa maneira, chegamos à grande diferença entre a Renda Fixa e a variável.

Na Renda Fixa você sabe as regras de remuneração no momento de investir e na Variável esse detalhe é totalmente incerto, com possibilidade de variação tanto para cima quanto para baixo.

Quais as características da Renda Fixa?

De modo geral, a Renda Fixa é uma modalidade de investimentos muito ampla, ou seja, até mesmo dentro dela há uma grande variação de características entre as opções.

De qualquer maneira, ainda existem algumas características gerais, como você verá a seguir.

Maior segurança em relação à Renda Variável

Uma das principais características da Renda Fixa é que nessa modalidade você encontra os tipos de investimentos menos arriscados do mercado financeiro.

Afinal, há certa previsibilidade nos caminhos que o seu dinheiro tomará. Por isso, há menos volatilidade.

É importante ressaltar, no entanto, que essa característica é forte apenas quando falamos de forma geral.

Isso porque existem tipos de investimento de Renda Fixa que são mais arriscados, como você verá mais à frente no artigo.

Maior previsibilidade

Apesar de nem sempre ser possível saber qual será o valor final a ser recebido em um investimento de Renda Fixa, de modo geral há uma certa previsibilidade nesses investimentos.

Isso porque, por saber as regras de remuneração, é possível ter um controle um pouco maior dos rumos dos seus investimentos, diferentemente do que acontece com alguns ativos de Renda Variável.

Além disso, outra característica que reforça a previsibilidade é a questão dos prazos. Por sempre ser possível saber qual é o vencimento em um investimento de Renda Fixa, você pode planejar melhor o seu orçamento, sabendo exatamente o período máximo para ter aquele dinheiro de volta.

Modelo de emissão

Outra característica comum da renda fixa é o modelo de emissão. Afinal, todos os investimentos dessa classe consistem basicamente em uma instituição que busca captar dinheiro para financiar as suas atividades e vai ao mercado financeiro emitir títulos para investidores que aceitam fazer esse empréstimo em troca de juros.

Dentro dessa lógica, existem 3 principais emissores que compõe praticamente todo o mercado de renda fixa e os tipos de investimentos que você conhece dentro dessa modalidade:

Governo: que emite os chamados títulos públicos, como é o caso do Tesouro Selic, Tesouro Prefixado e Tesouro IPCA+.

Instituições financeiras: aqui entram os bancos, securitizadoras, financeiras, entre outras opções. Nesse bloco está a maior variedade de tipos de investimentos de renda fixa, já que cada uma dessas instituições possui seus próprios tipos de títulos. Aqui estão os CDBs, LCIs, LCAs, CRIs, CRAs e muitos outros.

Instituições não-financeiras: além de instituições financeiras, as empresas de outros segmentos também podem se financiar no mercado de capitais por meio da Renda Fixa. Elas fazem isso por meio da emissão do que conhecemos como debêntures.

Mais à frente no artigo falaremos com mais detalhes sobre cada uma dessas opções de investimentos.

Fechando o raciocínio desse tópico, apesar de haver características gerais, a Renda Fixa é muito ampla e cada classe de ativo possui suas regras próprias. Portanto, a partir do próximo tópico vamos começar a desmembrar essas diferenças. Confira!

Qual o rendimento da Renda Fixa

Cada opção de investimento de Renda Fixa possui as suas próprias regras de remuneração. De qualquer maneira, para sermos mais abrangentes, é possível separá-los em três principais características: pós-fixados, prefixados e híbridos.

Confira com detalhes cada um a seguir:

Prefixados

Um investimento prefixado, como o nome já sugere, é aquele em que você já sabe qual será o seu retorno exato se mantiver o investimento até o seu vencimento.

Para dar um exemplo prático, seriam aqueles com rentabilidade especificada: 12% ao ano, 13% ao ano, 15% ao ano, entre outros exemplos.

Portanto, para quem deseja manter a aplicação até o final do prazo, eles costumam ser os mais previsíveis, já que você conhece com antecedência o retorno acordado com o emissor do título.

Pós-fixados

Já os pós-fixados são aqueles em que você não sabe qual será o seu retorno no vencimento do investimento.

Isso porque eles geralmente acompanham algum índice da economia, como é o caso do CDI e da taxa Selic. Esses são indicadores que variam de tempos em tempos. Por exemplo: a taxa Selic estava em 2% até o início de 2021 e chegou a 13,25% no meio de 2022.

Portanto, quem comprou algum título de Renda Fixa indexado à taxa Selic observou toda essa variação de rentabilidade ao longo desse período. Isso seguirá acontecendo até o vencimento do prazo do investimento. Só aí você saberá quanto será o retorno da aplicação.

Indo além, podemos dizer que aqui está a grande pegadinha da Renda Fixa e que costuma gerar bastante dúvidas.

Como falamos acima, na Renda Fixa você sempre saberá as regras de remuneração. Portanto, ao investir em um investimento pós-fixado, você sabe que ele renderá o valor da taxa Selic ou o valor do CDI, por exemplo.

No entanto, como esses índices variam, você só vai saber o seu retorno em dinheiro no vencimento do título.

Ou seja, na renda fixa você sempre sabe no momento do investimento o formato acordado para remuneração, mas nem sempre vai saber o dinheiro que receberá no vencimento, que pode variar de acordo com o indexador estipulado.

Agora que você já entendeu a diferença entre saber a remuneração acordada e conhecer realmente o retorno final do investimento, vamos fechar o tópico com alguns exemplos de pós-fixados.

Eles são, portanto, aqueles que têm como rentabilidade um valor de 100% do CDI, 110% do CDI, taxa Selic, e todas as opções semelhantes de valores fixados posteriormente.

Híbridos

Há ainda um terceiro formato de remuneração entre os investimentos de Renda Fixa. Estamos falando dos títulos híbridos.

Nesse caso, a remuneração vai envolver tanto um indexador prefixado quanto um pós-fixado.

Geralmente o indexador pós-fixado é atrelado a algum índice de inflação. Já o prefixado vai variar de acordo com cada investimento.

Por exemplo: Tesouro IPCA+ 6%; debênture de empresa X que paga IGP-M + 5%; entre outros exemplos.

Como podemos observar na prática acima, o indexador pós-fixado dos investimentos são os índices de inflação (IPCA ou IGP-M) e os prefixados são a taxa extra do investimento, no caso 6% ou 5%.

Como funciona o resgate na Renda Fixa?

De modo geral, o resgate na renda fixa não tem muito segredo quando você mantém o investimento até o seu vencimento.

Depois do final do prazo, o montante total corrigido dos juros — e descontado da tributação em alguns casos — retornará normalmente à sua conta.

A grande questão está no resgate antecipado. Alguns investimentos de Renda Fixa permitem que você solicite no momento que quiser. Em contrapartida, outros possuem prazos e, caso peça o dinheiro de volta com antecipação, pode ter que pagar multas e até mesmo perder patrimônio em alguns casos.

Qual os riscos para investir em Renda Fixa?

Os riscos de se investir na Renda Fixa variam de acordo com cada classe de ativo. De modo geral, porém, existem três tipos de riscos principais que costumam afetar todos os investimentos dessa categoria.

Confira abaixo:

Risco de crédito

Risco de crédito, de forma resumida, é o risco de a instituição emissora do título não te pagar de volta o valor acordado no investimento.

Isso pode acontecer principalmente caso a empresa que emitiu o título vá à falência ou enfrente problemas financeiros.

Esse tipo de risco está mais atrelado ao crédito privado, como é o caso dos títulos emitidos por instituições financeiras (CDBs, LCIs, LCAs etc.), e não-financeiras (debêntures).

Para os títulos públicos, que são aqueles comercializados no Tesouro Direto, esse risco é menor e quase inexistente, já que o emissor deles é o Governo, que pode arrecadar dinheiro com mais facilidade e dificilmente deixará de honrar os seus compromissos.

Vale ainda lembrar que os investimentos emitidos por instituições financeiras possuem um mecanismo chamado FGC (Fundo Garantidor de Crédito), que garante uma proteção de devolver o dinheiro ao investidor caso o banco ou financeira vá à falência.

A proteção é de até R$250 mil reais de crédito por instituição financeira. Para saber mais sobre o Fundo Garantidor de Crédito, confira o artigo que fizemos sobre o FGC.

Risco de mercado

O risco de mercado é o perigo de fatores gerais que afetam o mercado de capitais influenciarem sobre os preços dos ativos.

Entre esses fatores, por exemplo, estão as curvas de juros, taxas de câmbio, entre outros exemplos que podem afetar a precificação dos ativos para cima ou para baixo, contribuindo com a volatilidade.

Entre os investimentos de Renda Fixa que mais são influenciados por esse risco estão os títulos públicos, que sofrem mais intensamente com um efeito que chamamos de marcação a mercado.

Esse efeito influencia no preço dos títulos de acordo com a variação das taxas de juros e outros riscos envolvendo o país.

Em virtude disso, os preços dos títulos públicos podem variar ao longo do tempo. Com isso, você pode perder dinheiro caso venda de forma antecipada (ou até mesmo ganhar em alguns casos).

Para entender mais sobre o efeito da marcação a mercado nos títulos públicos, confira os detalhes no artigo que fizemos sobre o Tesouro Direto.

Risco de liquidez

O último dos riscos principais é o de liquidez. Nesse caso, o problema está em o investidor não conseguir vender o ativo com facilidade, caso precise.

O risco de liquidez acontece principalmente em ativos com menor negociação, como é o caso das debêntures, por exemplo.

Isso porque, caso queira vender esse ativo antes do prazo, dificilmente você encontrará um comprador interessado. Dessa forma, provavelmente você terá que abrir mão da rentabilidade e vender mais barato para conseguir negociar esse título.

Apesar de existirem esses 3 principais riscos, uma boa seleção de ativos pode minimizá-los. Basta você se atentar a essas possibilidades ao avaliar os títulos antes de investir.

Principais investimentos em Renda Fixa

Agora chegou a hora de te apresentar algumas das principais opções de investimentos em renda fixa. Confira a seguir.

1. Títulos Públicos

Como falamos brevemente acima, uma das opções de investimento em Renda Fixa são os chamados títulos públicos.

Nessa modalidade de investimento, o emissor dos títulos é o próprio Governo, mais especificamente o Tesouro Nacional. Portanto, ao comprar os títulos públicos, você estará emprestando dinheiro para a União financiar as atividades do país.

Veja mais informações sobre os principais títulos públicos negociados atualmente.

Tesouro Selic

O Tesouro Selic é uma opção de título de renda fixa pós-fixada. Portanto, ao comprá-lo você só saberá o real retorno do investimento no momento do vencimento.

O indexador do Tesouro Selic, como o nome sugere, é a própria taxa Selic. Portanto, a rentabilidade dele vai variar de acordo com o movimento da taxa de juros.

Se a Selic sobe, a rentabilidade do investimento sobe. Se ela cai, o retorno cai junto.

Levando em conta os principais riscos que os investimentos possuem, é considerado uma das opções mais seguras do mercado brasileiro.

Afinal, ele oscila muito pouco. Portanto, é possível resgatá-lo a qualquer momento com baixo risco de perder a rentabilidade.

Em virtude disso, é muito usado como reserva de emergência e reserva de oportunidade.

Tesouro Prefixado

Já o Tesouro Prefixado é uma opção de título público prefixada, ou seja, você já sabe qual será a rentabilidade do investimento no momento da compra.

Geralmente, a rentabilidade dele é influenciada por fatores macroeconômicos e a expectativa de qual será a taxa Selic média desse ativo até o seu vencimento.

Portanto, quando se imagina que a Selic permanecerá em patamares altos e há um pouco mais de risco no mercado brasileiro, a taxa de retorno dele tende a subir. Já se a expectativa é a oposta, a rentabilidade dele tende a cair.

Geralmente, a taxa a ser paga pelo retorno do investimento é expressa em porcentagem: 12% ao ano, 12,5% ao ano, 13% ao ano, ou qualquer outra opção condizente com o momento.

Diferentemente do Tesouro Selic, o Tesouro Prefixado não pode ser considerado exatamente uma opção com alta liquidez, já que o preço do título costuma oscilar. Portanto, por mais que haja a possibilidade de resgatar com antecedência, há o risco de perda de dinheiro.

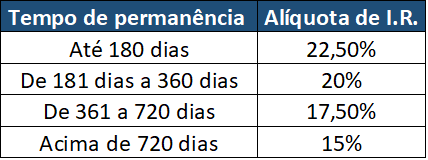

Se mantiver o título até o final, no entanto, a rentabilidade acordada será paga de forma completa sem problemas, descontando apenas o imposto de renda sobre o lucro, medido pela tabela regressiva, conforme explicaremos mais à frente.

Tesouro Prefixado com juros semestrais

Já o Tesouro Prefixado com juros semestrais é uma opção bastante parecida com a anterior. A única diferença está na forma de remuneração.

Enquanto o Tesouro Prefixado paga todo o retorno no vencimento do investimento, o Tesouro Prefixado com juros semestrais vai pagando parte da remuneração a cada semestre.

O nome dado a esse procedimento é pagamento de cupom.

Portanto, a cada seis meses o investidor vai recebendo uma parte pequena do retorno de forma antecipada.

O lado negativo, porém, é que esse pagamento de cupom é tributado com a alíquota máxima da tabela regressiva do Imposto de Renda, que é de 22,5% sobre o lucro.

Portanto, caso o investidor possa manter a aplicação por mais tempo, vale considerar adquirir o Tesouro Prefixado sem pagamento de juros semestrais.

Tesouro IPCA+

Já o Tesouro IPCA+ é uma opção de renda fixa com rendimento híbrido.

Nesse caso, o indexador de rentabilidade pós-fixada é o índice IPCA, que é o principal indicador de inflação utilizado no Brasil e que varia mensalmente, e o prefixado é uma taxa extra do título.

Portanto, esses títulos costumam ter como rentabilidade, por exemplo, IPCA + a taxa prefixada do momento (IPCA + 5%; IPCA + 6%, e assim por diante).

O principal atributo desse título é o fato de proteger contra a inflação. Afinal, ele tem como rendimento a inflação somada a uma taxa prefixada. Esse valor excedente será o quanto você terá de retorno acima do índice inflacionário.

Dessa maneira, com esse investimento você está sempre ganhando um certo valor acima da inflação.

Ele também é considerado um investimento de longo prazo. Afinal, assim como o Tesouro Prefixado, ele pode ter variação de preços e fazer com que você perca dinheiro caso venda com antecedência.

Tesouro IPCA+ com juros semestrais

Assim como acontece na relação entre os prefixados, no Tesouro IPCA+ e no Tesouro IPCA+ com juros semestrais as características são as mesmas, com exceção de que o segundo realiza pagamento de cupom.

Portanto, é o mesmo procedimento. A cada seis meses o investidor recebe parte da rentabilidade com antecipação.

A diferença aqui é que no Tesouro IPCA+ com juros semestrais a regra de tributação regressiva existe também para o pagamento de cupons.

Portanto, no primeiro pagamento você pagará a alíquota de 22,5% sobre o lucro. Conforme o tempo vai passando, no entanto, esse valor vai diminuindo até chegar aos 15%.

Da mesma forma, porém, caso você possa deixar o investimento no longo prazo, também é mais vantajoso comprar o Tesouro IPCA+ ao invés da opção com juros semestrais.

2. Títulos privados

Já as outras opções para se investir na Renda Fixa estão dentro do que chamamos de crédito privado.

Esse termo reúne basicamente todas as empresas financeiras ou não-financeiras.

Portanto, nesse caso, o dinheiro que você empresta ao investir vai para que essas empresas possam financiar as suas atividades. Em troca, você recebe o total no futuro corrigido de juros.

Quando falamos de empresas financeiras, estamos falando de bancos, financeiras, securitizadoras, entre outras opções. Já as não-financeiras são basicamente todas as outras: empresas do setor de energia, construtoras, saneamento, mineração e qualquer exemplo que você possa imaginar.

Cada tipo de investimento atenderá cada uma delas. Confira abaixo para saber mais.

CDB

O CDB (Certificado de Depósito Bancário) é uma das opções de investimentos de Renda Fixa mais conhecidos no mercado, pois costumam ser bastante simples.

Nela, você empresta dinheiro especificamente para bancos, que emitem os CDBs para que possam financiar as suas atividades. Em troca, você receberá o dinheiro de volta no prazo estipulado e corrigido de juros.

Nos CDBs, você encontra todos os três tipos de rendimento. Portanto, é possível achar opções pós-fixadas, prefixadas e híbridas.

A principal particularidade entre as opções de retorno é que os CDBs pós-fixados costumam ter o seu retorno medido pelo CDI.

O CDI, também conhecido como taxa DI, é um índice de referência que geralmente permanece em um patamar 0,10% abaixo da taxa Selic, ou seja, basicamente replica o mesmo retorno da taxa de juros.

Portanto, ao falar que um CDB rende 100% do CDI, isso quer dizer que esse investimento paga o valor da taxa DI atual em sua totalidade. Em outras palavras, ele paga basicamente o mesmo que a taxa Selic atual.

Concluindo, para efeitos práticos, a Selic e o CDI andam lado a lado. Portanto, o efeito de comparação entre o rendimento de um CDB e de um Tesouro Selic, por exemplo, fica facilitado.

Para fechar, em relação ao prazo, os CDBs também variam, podendo ser de liquidez diária e chegar até um vencimento de 5 anos.

Há também a garantia do FGC nos CDBs.

Para saber sobre CDBs com mais detalhes, confira também o artigo completo que fizemos sobre o tema.

LCI/LCA

As LCIs (Letras de Crédito Imobiliário) e LCAs (Letras de Crédito do Agronegócio) são títulos emitidos por instituições financeiras que buscam financiar especificamente esses dois setores.

Como incentivo por financiar dois setores importantes e estratégicos para o Governo, as LCIs e LCAs são isentas de imposto de renda. Portanto, essa é a grande vantagem desse investimento, que pode ter uma rentabilidade real maior em virtude dessa isenção.

Em termos de forma de remuneração, as LCIs e LCAs podem ser tanto prefixadas quanto pós-fixadas. Nessa última opção, o indexador pode também ser a taxa Selic, mas geralmente é o CDI que é usado como referência.

Já sobre os prazos, eles podem variar desde 90 dias até 2 anos, passando disso apenas em exceções.

Essas duas classes de ativos também possuem garantia do FGC, se configurando como uma segurança a mais para o investidor.

Letra de câmbio

As letras de câmbio são títulos que são emitidos por instituições financeiras que trabalham, de modo geral, com crédito consignado ou pessoal.

Portanto, são captados por essas instituições que fazem empréstimos para pessoas físicas ou jurídicas que solicitam essa modalidade de financiamento.

Geralmente, esse tipo de investimento oferece um retorno maior, mas junto com ele vem também um risco mais acentuado de inadimplência.

A boa notícia, porém, é que nesse tipo de investimento há também a garantia do FGC.

Em relação a prazos, as LCs costumam ter um vencimento de no mínimo 1 ano, mas podendo chegar até 2 ou 3. Portanto, não há opções com liquidez diária.

Para aplicar nas letras de crédito, no entanto, será preciso um montante maior. Afinal, as aplicações mínimas costumam se iniciar na casa dos 5 mil reais.

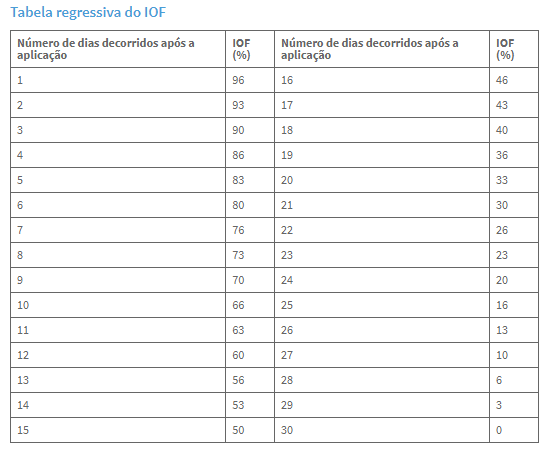

Nesse investimento, incide também Imposto de Renda e IOF.

CRI/CRA

O CRI (Certificado de Recebíveis Imobiliários) e o CRA (Certificado de Recebíveis Agrícolas) são títulos de renda fixa emitidos pelas chamadas instituições securitizadoras, que são aquelas que adquirem dívidas de outras companhias para emitir títulos para investidores.

Nesse caso, esses títulos são para financiar especificamente os mercados imobiliário e agrícola.

A remuneração dos CRIs, na grande maioria, costuma consistir na variação de um índice de inflação somado de uma taxa prefixada (IPCA + 5%; IGP-M + 3%). No entanto, é possível também encontrar opções atreladas ao CDI ou apenas prefixadas.

Geralmente, o retorno do investimento nos CRIs e CRAs é feito de maneira periódica, com pagamento de cupons semestrais ou anuais.

Os CRIs e CRAs são investimentos mais indicados para investidores de longo prazo e de perfil agressivo ao risco.

Ambos não possuem garantia do FGC. Portanto, é fundamental que o investidor avalie os riscos das instituições e também leia o documento de emissão do investimento.

Quanto à liquidez, ela é bem reduzida. Portanto, o investidor deve investir pensando em manter o ativo até o vencimento.

Os CRIs e CRAs são isentos de imposto de renda.

Debêntures

As debêntures são títulos de dívida de médio a longo prazo emitidos por empresas não-financeiras, sejam elas de capital aberto ou não.

De forma simples, ao comprar uma debênture você estará ajudando a financiar as atividades de alguma empresa, emprestando dinheiro diretamente para ela ao investir nesse ativo.

Diferentemente de outros investimentos, porém, as debêntures possuem características únicas, pois cada empresa pode definir por conta própria fatores como prazo, regra de remuneração, entre outras informações.

Portanto, ao investir em uma debênture será necessário avaliar com detalhes o documento de emissão do título para entender como funciona a remuneração, os riscos, entre outros fatores.

Fundos de Renda Fixa

O fundo de Renda Fixa é uma modalidade de investimento em que uma instituição gestora faz a captação de recursos por meio da venda de cotas e, com esse dinheiro, aplicam em uma carteira com ativos de Renda Fixa.

Portanto, a carteira de um fundo de Renda Fixa tem que, obrigatoriamente, ter a grande maioria do seu portfólio em ativos atrelados à taxa de juros ou à inflação, como algumas das opções que você conheceu acima.

Vale, no entanto, uma ressalva. Por ser um tipo de ativo em que você não sabe exatamente a rentabilidade contratada no momento de investimento, os fundos de Renda Fixa possuem uma maior característica de Renda Variável.

De qualquer forma, por mais que haja essa variação, ela é bem mais previsível. Portanto, um fundo de Renda Fixa possui bem menos risco que outros ativos de Renda Variável.

Como funciona o Imposto de Renda para a Renda Fixa?

O imposto de renda na Renda Fixa, como você viu acima, varia de acordo com cada tipo de investimento.

Alguns são isentos de imposto de renda, outros possuem regras de tributação específica, mas de modo geral muitas opções de investimentos na renda fixa seguem a chamada tabela regressiva de imposto de renda.

Confira na tabela abaixo como funciona as regras para esse modelo de tributação:

Vale lembrar que, no caso da tributação regressiva, o imposto de renda é retido diretamente na fonte. Com isso, o investidor não precisa ter a preocupação de pagar o valor a parte.

Outro fator que incide sobre diversos investimentos de Renda Fixa é o IOF (Imposto sobre Operações Financeiras). Ele geralmente incide nos primeiros 30 dias de aplicação como uma ferramenta para que você não venda o ativo muito cedo. Após esse período, ele será zerado.

Confira abaixo como ele funciona:

Já para saber mais sobre declaração de imposto de renda na Renda Fixa, confira o artigo que fizemos especialmente sobre o tema:

Como escolher a melhor aplicação em Renda Fixa?

Agora que você já sabe todas as informações básicas sobre a Renda Fixa, deve estar se perguntando:

Tudo bem, mas como eu escolho a melhor aplicação de renda fixa para investir?

A real resposta é que não existe melhor aplicação de renda fixa. Tudo vai depender de uma série de fatores pessoais, como objetivos, perfil de investidor, prazo de aplicação, entre outras questões.

Portanto, ao escolher uma aplicação de Renda Fixa, sempre se atente aos seguintes fatores:

– Prazo: por quanto tempo você pretende manter os investimentos? Se você precisa resgatar essa aplicação rapidamente, provavelmente a melhor resposta é uma opção com liquidez diária. Já se você pode segurar por um tempo maior, pode optar por um título com maior prazo para poder potencializar a rentabilidade.

– Perfil de investidor: se você é um investidor conservador, por exemplo, talvez investir em uma debênture pode não ser a melhor opção. Afinal, elas costumam ser uma das opções mais arriscadas dentro da renda fixa.

O mesmo acontece no lado oposto. Se você é um investidor que buscar sempre um maior retorno mesmo que haja um aumento do risco, optar por um CDB de liquidez diária de um banco grande, por exemplo, pode ir contra os seus objetivos.

Portanto, o ponto aqui é mostrar que você deve adequar as suas escolhas ao seu perfil de investidor e objetivos, sempre selecionando as opções que mais tenham a ver com o que você deseja com os investimentos.

– Qualidade do investimento: por mais que seja óbvio, esse fator deve ser reforçado. Afinal, muitos investidores negligenciam os riscos antes de investir em determinados ativos.

Portanto, sempre avalie bem uma opção antes de investir. Até mesmo os investimentos mais simples podem possuir riscos que você pode não perceber em um primeiro momento.

Avalie os riscos, como os de liquidez, mercado e crédito, que citamos um pouco mais acima, e também se os riscos encontrados são compatíveis com a possibilidade de retorno com esse investimento.

Afinal, é comum vermos investimentos que pagam altas taxas de retorno, mas que são emitidos por instituições que estão com problemas financeiros. Dessa forma, a dor de cabeça que você pode ter com o ativo não vai compensar o possível retorno dele.

– Objetivos: para fechar nossa breve seleção de critérios, é importante citar também que os investimentos devem estar alinhados com os seus objetivos.

Além disso, é possível diversificar a sua carteira de investimentos para que cada investimento cumpra o seu papel.

Por exemplo: você deseja alocar parte do seu dinheiro para a sua aposentadoria? Então vale a pena investir em um título de renda fixa com um prazo mais longo e maior taxa de retorno.

Pretende guardar dinheiro para fazer a sua próxima viagem de férias? Aí já pode valer a pena uma opção com maior liquidez.

O importante é aliar os objetivos aos investimentos e fazer as melhores seleções.

Para fechar esse tópico, vale ainda reforçar que nunca é demais pedir a ajuda de especialistas. Afinal, enquanto muitos investidores pessoa-física não têm muito tempo na rotina atarefada para analisar os investimentos, muitos profissionais passam o dia com foco nesse objetivo.

Dessa forma, ouvir a opinião de especialistas, como é o caso de analistas de investimentos, pode ajudar a dar um melhor direcionamento para as suas escolhas e evitar erros em suas alocações.

Como começar a investir em Renda Fixa?

Agora você já conhece os investimentos, todas as regras da Renda Fixa e pontos a considerar antes de investir. Basta então apenas aprender como fazer na prática.

Para iniciar os seus investimentos em Renda Fixa é simples. Basta abrir uma conta em sua corretora e avaliar as opções de títulos disponíveis para comprar na plataforma.

Geralmente você vai encontrar com facilidade opções de CDBs, LCIs, LCAs, debêntures, CRIs, CRAs, entre outros.

Caso você queira saber efetivamente como fazer o processo de uma das opções dentro da renda fixa na prática, confira o artigo que fizemos com um passo a passo para investir no Tesouro Direto.

Outra forma de aprender com todos os detalhes é conhecendo a série que leva o nome de “Na Prática”, disponível dentro da plataforma da Finclass.

Confira já a nossa assinatura e aprenda a fazer investimentos não só na Renda Fixa, mas também em todas as categorias de ativos.

Conclusão

Pronto! Agora você já sabe tudo sobre a Renda Fixa e os principais pontos a considerar antes de investir nessa modalidade de investimento!

Para aprender mais sobre o tema, te convidamos a conferir os demais artigos sobre Renda Fixa presentes no nosso Blog.

Entre já na aba sobre o tema e amplie ainda mais os seus conhecimentos sobre o assunto.