Recentemente, observamos um movimento que não víamos há algum tempo na economia: a queda do dólar e apreciação do real.

Em trajetória que se iniciou há alguns meses, a moeda norte-americana, que chegou a ter a cotação de R$5,74 em dezembro de 2021, já se encontra em um patamar abaixo da casa dos R$4,80 agora no final de março de 2022.

Apesar da animação com o cenário e a esperança de que os produtos cotados em dólar estão mais atrativos, muitos investidores e consumidores não deixam de se questionar: quais os reais motivos da queda do dólar?

Com o objetivo de te ajudar a entender o cenário e dar embasamento para as suas decisões de investimentos, separamos neste artigo os principais motivos para a queda do dólar e como isso afeta as estratégias para investir. Confira a seguir e reflita sobre o que fazer no cenário atual.

Quais os motivos da queda do dólar e apreciação do real?

Para iniciar o artigo, vamos discorrer sobre os principais motivos que levaram o dólar a cair e o real a se valorizar nos últimos meses.

Por isso, separamos alguns pontos que influenciaram para esse cenário atualmente. Confira:

1 – Alta da taxa Selic

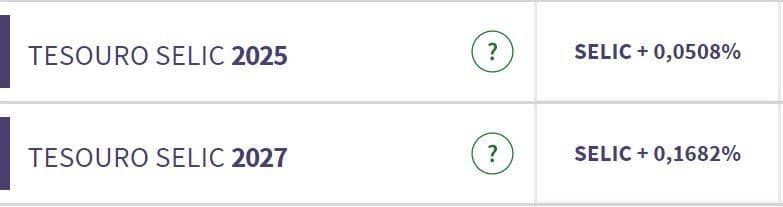

O primeiro grande motivo para a valorização do real e a queda do dólar é a alta taxa Selic, a taxa básica de juros da economia brasileira.

A taxa Selic iniciou, no ano passado, um movimento de alta. O objetivo foi frear a inflação no Brasil, medida pelo índice IPCA, que vinha em crescimento e fechou o ano em 10,06%.

Para se ter uma ideia, a meta do Banco Central para o ano de 2021 era de 5,25%. Ou seja, a inflação ficou muito acima do previsto.

Portanto, como a Selic é um instrumento para ajudar a conter a inflação, o COPOM — comitê do Banco Central responsável por definir os movimentos da Selic — iniciou um movimento de subida. Em cerca de um ano, a Selic saiu de um patamar de 2% e chegou até 11,75%.

Apesar do papel que a Selic exerce para frear a inflação, ela também serve como referência para diversos investimentos de renda fixa.

Ou seja, o valor da taxa é que vai ditar o quanto esses investimentos vão trazer de rentabilidade. Quanto maior ela estiver, melhor para esse tipo de aplicação.

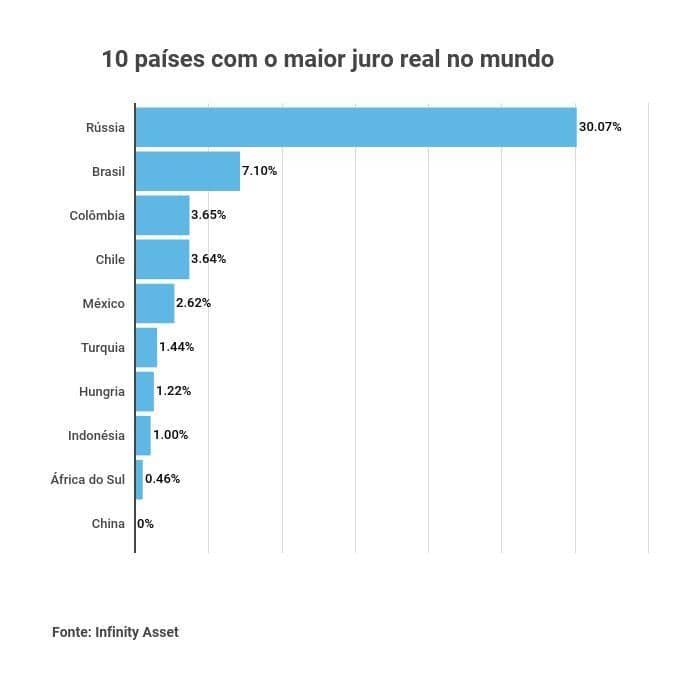

Com o patamar de juros na casa dos 11,75%, o Brasil conta atualmente com o 2º maior juro real do mundo, atrás apenas da Rússia, que está em um cenário atípico em virtude da guerra.

Portanto, ao observarem os juros nesse patamar, os investidores estrangeiros veem uma ótima oportunidade para alocar o seu capital no Brasil.

Afinal, em países desenvolvidos como os EUA, os juros são bem baixos. Já no Brasil, é possível conseguir uma rentabilidade de 11,75% ao ano até nos títulos mais conservadores.

O resultado é a entrada massiva de dólares no país, com grandes investidores estrangeiros investindo em títulos de renda fixa no Brasil.

Artigo para se aprofundar sobre a Renda Fixa no cenário atual

Caso queira se aprofundar em como os investimentos em renda fixa são afetados pelo cenário atual, te convidamos a conferir nosso artigo completo sobre o tema. Clique e confira!

2 – Guerra Rússia e Ucrânia e exportações de commodities

Outro motivo para o aumento do fluxo de dólares para o Brasil é a guerra entre a Rússia e a Ucrânia.

Você pode estar se perguntando: como um conflito a milhares de quilômetros de distância impacta a economia brasileira?

A resposta é que impacta totalmente!

Atualmente, a economia mundial é totalmente globalizada. Portanto, uma guerra entre dois países populosos afeta a produção e exportação de diversos itens, já que o fluxo comercial dessas nações fica prejudicado.

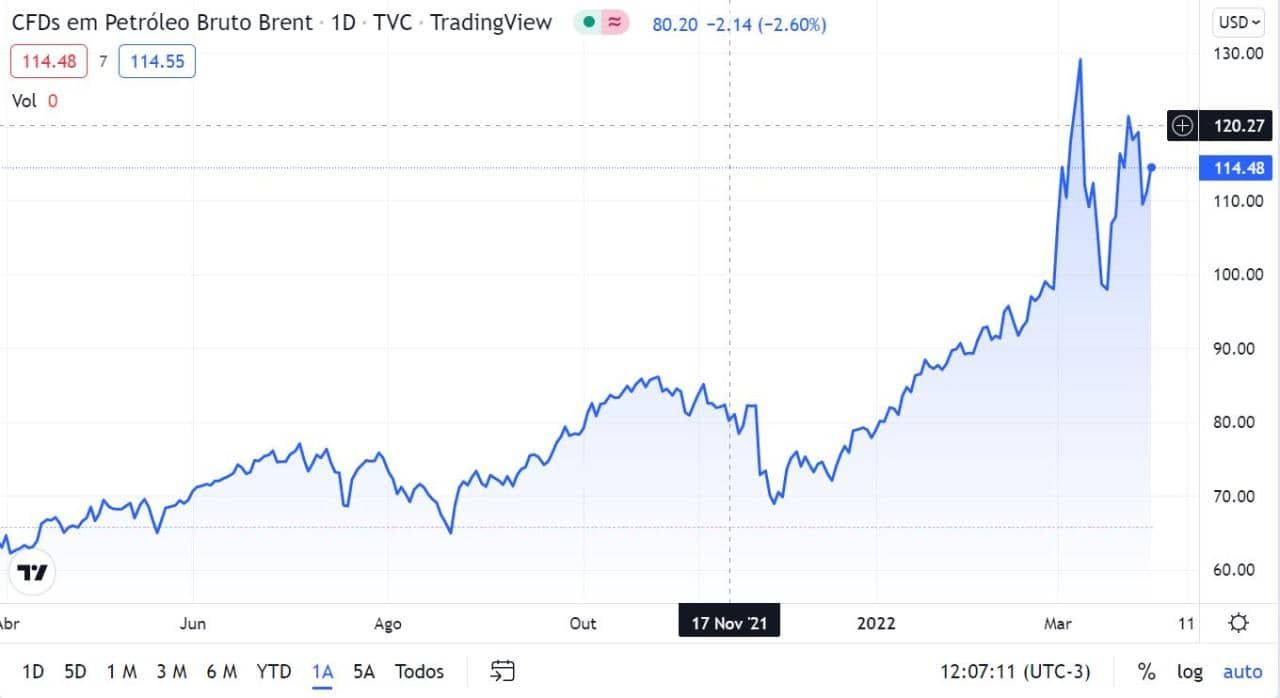

Por exemplo: a Rússia é uma forte exportadora de petróleo, minérios e commodities agrícolas. A Ucrânia mantém as características na agricultura, sendo uma forte exportadora de trigo.

Esses itens citados possuem os seus preços definidos globalmente e em dólar, ou seja, a variação do preço do trigo, petróleo e minérios vale para o mundo todo.

Ao haver um conflito que influencia nas exportações desses países, a tendência é que exista menos desses itens no mercado. Qual a consequência? Com menos produtos disponíveis para a venda e a mesma procura por ele, os seus preços aumentam.

Com isso, as cotações de petróleo, alguns minérios e das commodities agrícolas estão em grande alta.

Tudo bem, mas onde o Brasil entra nessa?

A explicação é que o Brasil também é um forte exportador de muitos dos itens que Rússia e Ucrânia produzem. Portanto, os preços em alta e maior procura por esses itens em escassez favorecem as empresas brasileiras que os produzem, como a Petrobrás, Vale, entre outras.

O resultado são números mais positivos para essas companhias. Com elas crescendo e vendendo produtos dolarizados com maior preço, naturalmente a entrada de dólares no país aumenta em relação à saída, o que também favorece a queda da moeda norte-americana.

3 – Bolsa brasileira barata

Além da Renda Fixa, a bolsa de valores também surfou a onda dos maiores investimentos.

Isso se deve a alguns fatores.

Primeiramente, como antecipamos, a guerra entre Rússia e Ucrânia ocasionou o aumento das cotações das commodities e favoreceu empresas que produzem esses itens.

Portanto, como algumas das principais empresas brasileiras são produtoras de commodities e estão listadas em bolsa, naturalmente os investidores estrangeiros procuram pelas ações delas.

O segundo ponto é que outras empresas também são beneficiadas por esse cenário.

Os investidores institucionais possuem uma fatia do capital sob gestão para investir em países emergentes.

A grande questão é que um dos grandes países emergentes que costumavam receber capital era a Rússia. Com a guerra, no entanto, severas sanções econômicas foram lançadas e houve uma grande retirada de capital do país.

Em outras palavras, a “parte russa” dos aportes em países emergentes acabou “sobrando”. Dessa forma, os investidores estrangeiros tinham mais capital disponível para investir no Brasil. Com isso, fizeram esse movimento de alocação para a bolsa brasileira, um país com características parecidas e longe do conflito.

Aí que entra o nosso terceiro ponto.

Não bastasse a diminuição das opções de países emergentes para investir, a bolsa brasileira estava “barata”. Em outras palavras, os ativos das empresas dos nossos países estavam com preço atrativo em relação ao potencial de retorno. Isso também favoreceu esse fluxo de dólares.

Juntando todas as oportunidades citadas acima, o fluxo de capital estrangeiro para o Brasil e para a bolsa cresceu muito.

Portanto, com esse aumento de fluxo, vemos os resultados na prática. Atualmente, a bolsa está na casa dos 120 mil pontos, sendo que há pouco tempo estava por volta de 100 mil. Além disso, o dólar está nos menores patamares em algum tempo.

Como a queda do dólar afeta os investimentos?

Agora que você já sabe o porquê da queda do dólar, chegou o momento de falarmos como ele afeta os investimentos na prática.

Renda Fixa

Em relação à renda fixa, ela não afeta diretamente. Isso porque o fluxo de investidores estrangeiros nessa classe de ativos não afeta a cotação dos ativos, como acontece na renda variável.

A forma que a queda do dólar pode afetar os investimentos em renda fixa é em relação a inflação.

A queda do dólar ajuda a inflação a diminuir, já que muitos produtos que utilizamos em nosso dia a dia tem o aumento dos preços influenciados pelo aumento do preço da moeda norte-americana.

Portanto, a queda do dólar também favorece o controle da inflação. Com isso, não é preciso manter a taxa Selic em patamares muito altos, já que o problema do aumento dos preços terá sido solucionado. Ou seja, o Banco Central pode indicar um movimento de queda dos juros.

Isso afeta a rentabilidade de investimentos em renda fixa, principalmente os pós-fixados e os atrelados à inflação.

A renda fixa prefixada, em contrapartida, têm o seu rendimento acordado já no momento do investimento. Portanto, por mais que seja um problema para a rentabilidade de novos títulos lançados, as opções que foram criadas durante a alta da taxa Selic se tornam mais atrativas, podendo se beneficiar da chamada marcação a mercado.

Renda Variável

Quanto ao movimento dos investimentos na bolsa de valores com a queda do dólar, não há segredo para os investidores que têm um pouco mais de tempo de mercado.

Com o maior fluxo de dólares para a bolsa brasileira, naturalmente as cotações dos ativos de empresas do Brasil tendem a subir de modo geral.

Em contrapartida, existem exceções, como é o caso das empresas exportadoras. Com o dólar em baixa, elas tendem a faturar menos com as exportações.

No cenário atual, no entanto, isso é relativo, já que as companhias exportadoras de commodities especificamente estão se beneficiando das cotações em alta no mercado internacional.

Ao mesmo tempo que as cotações sobem, existem uma contrapartida para os investidores de longo prazo. Isso porque é natural que, com os preços inflados, vão aparecer menos oportunidades de ativos descontados na bolsa de valores.

Já no caso dos ativos dolarizados, o custo para comprar ativos dolarizados diminui. Portanto, com a menor diferença entre dólar e real e também o menor crescimento das bolsas estrangeiras em relação à brasileira, as chances de achar ativos atrativos no exterior no cenário atual aumentam.

Isso, no entanto, significa que é o momento de comprar ativos dolarizados? Falaremos com mais detalhes a seguir.

Chegou o momento de comprar ativos dolarizados?

Para finalizar, vamos responder a essa importante questão: chegou o momento de investir em dólar e ativos dolarizados?

A realidade é que, para esse tipo de análise, é necessário a opinião de profissionais especializados. Portanto, vamos usar como base a opinião de Felipe Arrais, especialista em investimentos globais na Spiti, uma das maiores casas de análise do Brasil.

O especialista, em vídeo gravado para o canal da Finclass no YouTube, destaca um ponto fundamental que todo investidor deve ter em mente: “nunca tente prever o caminho do dólar!”.

Afinal, geralmente os especialistas no assunto costumam errar as previsões e isso pode prejudicar o investidor com foco no longo prazo.

Portanto, o recado geral é para que você sempre tenha uma alocação estratégica pré-definida antes de fazer os seus aportes. Ou seja, defina uma estratégia de investimentos antes de começar a investir.

Dessa forma, você vai pré-estabelecer uma porcentagem da sua carteira para investimentos internacionais. Com isso, a cada aporte, você vai analisar se a quantidade está sendo seguida.

Caso a porcentagem de investimentos internacionais esteja abaixo do que você estabeleceu, você deve aportar mais com o intuito de recuperar a exposição planejada.

Já se ela estiver acima, está na hora de focar nas outras classes de ativos da carteira e fazer esse rebalanceamento.

Quer ver a análise completa de Felipe Arrais? Então confira o vídeo que gravamos para o YouTube sobre o tema.

Assine a Finclass e aprenda a investir no exterior!

Gostou de saber mais sobre a queda do dólar e como isso afeta os investimentos? Caso queira se aprofundar no tema, te convidamos a conhecer a Finclass!

Em nossa plataforma, você encontra diversas aulas que vão te fazer aprender a investir do zero ao avançado.

Entre elas, está a aula de Investimento Internacional, com Paulo Clini. Nela, o CIO da Western Asset, gestora global com mais de 490 bilhões de dólares em ativos sob gestão, apresenta o mundo dos investimentos internacionais e como investir no exterior.

Assine já a Finclass e confira!