Dentre as opções de investimentos de Renda Fixa no Brasil, uma das alternativas mais procuradas são os títulos da plataforma do Tesouro Direto.

Por sua segurança, rentabilidade e praticidade, os títulos do Tesouro acabam sendo bastante atrativos para todos os tipos de investidores, sejam profissionais ou até mesmo pessoas física.

Caso você tenha o desejo de saber mais sobre essa opção de investimento, você veio ao lugar certo! Neste artigo vamos falar mais sobre o Tesouro Direto, como investir nos títulos, quais as rentabilidades e outros muitos detalhes.

Veja mais a seguir.

O que é o Tesouro Direto

O Tesouro Direto foi um programa criado no ano de 2002, pelo Tesouro Nacional — órgão responsável pela dívida pública do país —, com o objetivo de democratizar o acesso aos títulos do Governo Federal.

O emissor desses títulos, portanto, é o próprio Governo, que busca captar dinheiro para financiar as suas atividades e dívidas. Em troca disso, o Tesouro devolve rendimentos para os investidores.

Com a criação do programa, o acesso a esses títulos ficou mais fácil, já que o investidor pessoa física consegue comprar de forma prática, por meio da internet, e com um investimento inicial baixo.

O Tesouro Direto, no entanto, não é um único tipo de investimento. Trata-se de uma plataforma com diversas opções de título, que falaremos de forma detalhada mais à frente no artigo.

Antes, explicaremos algumas informações essenciais sobre os títulos do Tesouro.

Como funciona o Tesouro Direto

Os títulos do Tesouro Direto possuem algumas regras únicas de comercialização e outras que seguem padrões gerais. Saiba com mais detalhes algumas delas a seguir.

Taxas e valor mínimo

É possível comprar até mesmo uma fração de 0,01 dos títulos emitidos pelo Tesouro Nacional, ou seja, 1% do valor total da cota.

Portanto, o investimento no Tesouro Direto é uma prática bastante acessível. Afinal, é possível achar algumas das opções de títulos com aporte mínimo na casa dos R$30,00 a R$45,00.

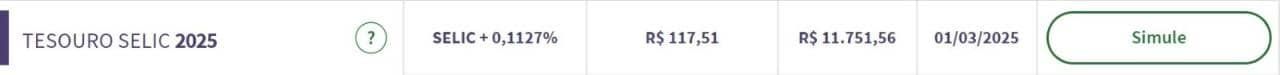

Mesmo o Tesouro Selic, que tem o valor de uma cota um pouco mais acima, ainda assim não chega a ser um valor alto. Com pouco mais de R$100,00 é possível começar a investir nessa modalidade.

Já em relação às taxas, elas costumam variar diariamente de acordo com movimentos do mercado, como é o caso da definição da taxa Selic, que impacta diretamente no preço dos títulos.

A boa notícia é que, por ser um investimento de Renda Fixa, nos títulos do Tesouro Direto você faz a compra sabendo qual a taxa que receberá ao final do investimento.

Portanto, esse valor que oscila diariamente só faz diferença para avaliar se a rentabilidade é atrativa, não impactando no retorno do investimento no vencimento.

Rentabilidade do Tesouro Direto

As rentabilidades do Tesouro Direto variam de acordo com cada título que está sendo ofertado.

O Tesouro Selic, por exemplo, tem a sua rentabilidade atrelada à variação da taxa Selic — taxa básica de juros da economia — somada a um pequeno ágio/deságio atrelado ao produto.

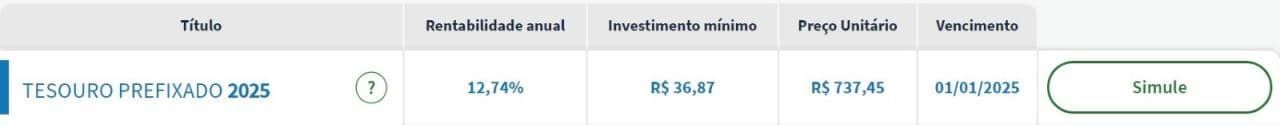

Já o Tesouro Prefixado, como o nome diz, tem o rendimento atrelado a uma taxa já fixada previamente no momento da compra do título. O mesmo acontece com o Tesouro Prefixado com juros semestrais.

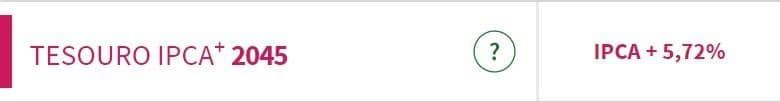

Fechando as opções, o Tesouro IPCA+ possui uma rentabilidade que consiste em uma taxa prefixada somada à variação da inflação medida pelo índice IPCA. Portanto, essa opção possui uma taxa prefixada e outra pós-fixada. O mesmo acontece também com o Tesouro IPCA+ com juros semestrais.

Mais à frente no artigo, quando falarmos com mais detalhes sobre cada título, explicaremos as rentabilidades com uma maior precisão.

Liquidez

A boa notícia dos títulos do Tesouro Direto é que todos eles possuem alta liquidez. A regra segue o modelo de D+1, que saindo um pouco do jargão de economia, significa apenas que você vende o papel em um dia e já recebe o dinheiro no dia seguinte.

Há, no entanto, uma ressalva. Com exceção do Tesouro Selic, que raramente se descola de sua rentabilidade combinada, o Tesouro Prefixado e o Tesouro IPCA+ podem apresentar desvalorização ao longo da duração do título.

Portanto, você corre o risco de perder dinheiro caso venda antes do prazo de vencimento.

Por isso, vale o alerta que, para as opções de títulos nessas duas modalidades, o recomendado é que você compre pensando em mantê-lo até o vencimento.

Há ainda a possibilidade de que esses títulos se valorizem no meio do caminho, mas isso também é assunto para o tópico específico sobre cada um deles.

Custos

O custo mais comum atrelado aos títulos do Tesouro Direto é a chamada taxa de custódia.

Esse é um valor pago à B3, a bolsa de valores brasileira, para manter a guarda dos títulos adquiridos e também para informar as movimentações e saldo ao investidor.

A taxa de custódia equivale a um valor de apenas 0,25% ao ano. Ela é cobrada semestralmente.

Vale ainda uma ressalva. Atualmente, a taxa de custódia não é cobrada para investidores que possuem um valor de até R$10.000 aplicados no Tesouro Selic.

Essa taxa só é cobrada para quem ultrapassa esse valor, mas vale ressaltar que ele incide apenas sobre o excedente. Explicando de forma prática, se você possui R$11.000 aplicados no Tesouro Selic, a taxa de custódia incidirá apenas sobre os R$1.000 excedentes, e não sobre o valor total.

Há ainda bancos e corretoras que cobram a chamada taxa de administração para realizar a operação de compra do título.

Atualmente, no entanto, essa cobrança é cada vez mais rara. Portanto, grande parte das instituições já trabalham com taxa de administração zero.

Você pode consultar a informação sobre as taxas de administração diretamente na aba sobre bancos e corretoras no site do Tesouro Direto.

Tributação

A tributação dos títulos do Tesouro Direto segue a regra da tabela regressiva padrão da Renda Fixa, conforme você vê abaixo:

| Prazo | Alíquota |

| De 0 até 180 dias | 22,5% |

| De 181 até 360 dias | 20% |

| De 361 até 720 dias | 17,5% |

| Acima de 721 dias | 15% |

Portanto, quanto mais tempo você mantém o título, menor a alíquota de imposto de renda a ser paga. Dessa forma, se você mantiver o investimento até o final, pagará apenas a alíquota de 15% sobre o lucro.

Vale ressaltar que não é preciso preocupação, já que o IR será retido diretamente na fonte e não será preciso pagar nada por conta própria.

Para resgates feitos em prazos muito curtos, em menos de 30 dias, há ainda a cobrança do IOF (Imposto sobre Operações Financeiras). Esse imposto começa na casa dos 96% sobre o lucro e, ao final do trigésimo dia, chega a 0%.

Horário de funcionamento

O mercado do Tesouro Direto funciona em horário comercial. Portanto, é possível realizar operações de compra e venda todos os dias úteis, das 9h30 às 18h. Nesse caso, os preços e taxas são operados no momento da negociação.

Das 18h às 5h e também nos finais de semana e feriados, é exibido um preço no site do Tesouro Direto. Esse valor, no entanto, serve apenas como referência. Os preços e taxas válidos para negociação serão sempre as do próximo dia útil.

Vencimento e Resgate

O vencimento dos títulos presentes na plataforma do Tesouro Direto está especificado em cada opção disponível para negociação.

Portanto, no momento de comprar o título público você já sabe qual a data de vencimento dele e a rentabilidade acordada no momento do resgate.

Como já falamos anteriormente, vale lembrar que essa regra vale apenas caso você mantenha a aplicação até a data de vencimento do título. Caso você deseje realizar o resgate de forma antecipada, o preço do título estará sujeito à oscilação de mercado. Dessa forma, pode valer mais ou menos do que você pagou.

Quais são os tipos de títulos do Tesouro Direto

Agora que você já sabe algumas das principais regras gerais dos títulos do Tesouro Direto, vamos falar de forma mais específica sobre cada um deles. Confira a seguir.

Tesouro Selic (LFT)

O Tesouro Selic, também conhecido como LFT (Letra Financeira do Tesouro) é considerado o título mais seguro dentre as opções disponíveis no Tesouro Direto. Muitos investidores, inclusive, o utilizam como opção para a montagem da reserva de emergência.

Isso se deve por ele ser um investimento com alta liquidez, já que ao resgatá-lo você recebe o dinheiro de volta no dia seguinte, e principalmente por ele sofrer menos com a oscilação do mercado, diferentemente dos outros títulos do Tesouro.

Portanto, salvo raríssimas exceções, o Tesouro Selic tende a somente se valorizar até mesmo no curto prazo. Dessa forma, você pode usá-lo como reserva de emergência, já que dificilmente vai resgatá-lo com prejuízo.

Falando com mais detalhes sobre as características do Tesouro Selic, podemos defini-lo como um investimento pós-fixado. Afinal, só é possível saber a rentabilidade real no momento de resgate do título.

Isso se deve ao fato do título ter como indexador a taxa Selic, que é a taxa básica de juros da economia brasileira.

Como o valor da taxa Selic pode ser alterado a cada 45 dias, na reunião do COPOM (Comitê de Política Monetária), a rentabilidade do título vai variar junto com o valor da taxa de juros.

Exemplo: até o começo do ano de 2021, a taxa Selic estava em um patamar de 2% ao ano. Portanto, um título do Tesouro Selic possuía essa rentabilidade anual naquele momento.

Já em 2022, porém, a taxa Selic subiu bastante e foi para a casa dos dois dígitos. Dessa forma, quem comprou o título em junho de 2022, por exemplo, já vai ter como rentabilidade o valor dos juros desse período, que estava na casa de 13,25%.

A cada alteração dos juros, porém, essa rentabilidade vai variando. Com isso, a rentabilidade final do resgate será uma média dos valores da taxa Selic no período em que você manteve o título.

Em virtude disso, trata-se de um investimento pós-fixado.

Vale ainda mais uma ressalva. Ao entrar no site do Tesouro Direto, você observa no campo “rentabilidade anual” do Tesouro Selic que ele rende a taxa Selic somada a uma pequena porcentagem.

Esse valor é o que chamamos de prêmio.

Na prática, ele funciona apenas como um medidor da atratividade do título, ou seja, quando o Tesouro Selic está menos demandado, essa pequena taxa costuma subir, incentivando uma maior compra do papel.

Ao mesmo tempo, porém, quando esse valor está um pouco mais alto, o preço total do título costuma cair.

Lembra quando falamos mais acima que o título tinha rentabilidade negativa em “raríssimas exceções”. Isso aconteceu recentemente, mais precisamente em setembro de 2020, quando o Tesouro Selic teve o primeiro mês negativo em cerca de 18 anos.

Esse cenário, porém, é algo raro que acontece quando os juros estão baixos e o Tesouro Selic pouco atrativo.

Portanto, você investidor iniciante pode ficar tranquilo em relação ao Tesouro Selic, pois esse valor do prêmio pouco interfere na rentabilidade do título e ele deve seguir normalmente de acordo com a taxa Selic, principalmente se você for mantido por mais tempo.

Fechando as características do Tesouro Selic, vale lembrar que ele não realiza pagamento de cupom, diferente de outras opções que veremos mais à frente.

Tesouro Prefixado (LTN)

O Tesouro Prefixado, também conhecido como LTN (Letra do Tesouro Nacional), é um título em que você já sabe a rentabilidade que vai receber no vencimento.

Portanto, como o nome já indica, trata-se de um título com rentabilidade pré-fixada, definida no momento da compra.

Diferentemente do caso do Tesouro Selic, o Tesouro Prefixado pode ter bruscas oscilações de preço entre o período de compra e de vencimento do título. Portanto, vendê-lo antes do prazo final pode acarretar prejuízos para o investidor.

O nome do fenômeno que faz o Tesouro Prefixado ter alta variação de preço é o que chamamos de marcação a mercado.

Explicando de forma resumida, a marcação a mercado é um efeito que se manifesta de acordo com a oferta e a demanda por um título.

Vamos supor que você comprou um título prefixado que paga 8% ao ano e, no ano seguinte, você consegue encontrar na plataforma do Tesouro Direto o mesmo papel pagando 12% ano.

Você concorda que, nesse cenário, o título que você comprou ficou menos atrativo? Por conta disso, caso você deseje vendê-lo, terá que aceitar um preço menor para negociá-lo, já que há opções melhores no mercado.

O mesmo acontece no caso contrário. Se você compra um título com uma determinada rentabilidade e no ano seguinte esse retorno abaixar, o seu título prefixado vai se valorizar. Afinal, você tem em mãos uma opção bem mais atrativa que as que estão à disposição para compra.

Portanto, a marcação a mercado é uma opção para quem deseja ganhar na valorização dos títulos e também um alerta para quem quer evitar uma desvalorização grande.

Se você deseja aprender mais sobre o assunto, te convidamos a assistir à Finclass da Marilia Fontes. Nela, a especialista em Renda Fixa conta todos os detalhes da marcação à mercado e como utilizá-la de forma inteligente para conseguir boas rentabilidades.

De qualquer maneira, caso você queira comprar um Tesouro Prefixado para apenas garantir a rentabilidade acordada, é plenamente possível. Você precisa somente manter o papel até o vencimento que você receberá a taxa acordada de forma integral.

Assim como o Tesouro Selic, o Tesouro Prefixado também não paga cupom. Portanto, você terá a sua rentabilidade apenas no momento de resgate.

Tesouro Prefixado com juros semestrais (NTN-F)

O Tesouro Prefixado com juros semestrais, também conhecido como NTN-F (Nota do Tesouro Nacional Série F) é um título com características parecidas com a LTN.

A principal diferença é que a taxa prefixada não será paga integralmente no vencimento do título. Você receberá parte desse retorno ao longo do tempo em que detém o papel. No caso, esse pagamento será feito de forma semestral.

É isso o que chamamos de pagamento de cupom.

Você pode estar se perguntando: qual a diferença de receber a rentabilidade a cada seis meses ou tudo no momento de resgate?

A resposta é que o Tesouro Prefixado com juros semestrais é bom para quem pretende ter um fluxo de caixa maior nos investimentos, ou seja, que precisa receber parte da rentabilidade de forma antecipada, seja para reinvestir ou para usar com outros objetivos.

Vale ressaltar que, para esse pagamento semestral, a alíquota de imposto de renda considerada é a de 22,5%. Portanto, o investidor não pode se utilizar da tabela regressiva do IR.

Tesouro IPCA+ (NTN-B Principal)

Já o Tesouro IPCA+, também conhecido como NTN-B Principal (Nota do Tesouro Nacional Série B Principal), é um título com característica híbrida entre os citados acima. Afinal, ele possui tanto uma taxa prefixada como um pós-fixada.

A taxa pós-fixada é o valor representado pelo índice oficial para medição da inflação no Brasil, o IPCA (Índice de Preços ao Consumidor Amplo). Portanto, essa parta da rentabilidade vai variar de acordo com a oscilação desse índice inflacionário.

Já a taxa pós-fixada é um prêmio a mais que o título paga além do índice de inflação. Esse valor vai variar para cima ou para baixo dependendo do cenário dos juros e da atratividade do título.

Por possuir essa característica de seguir a inflação somada de uma rentabilidade, o Tesouro IPCA+ se configura como uma opção para proteger o seu patrimônio da perda de valor do dinheiro ao longo do tempo.

Afinal, você vai estar sempre ganhando um valor um pouco acima do índice principal de inflação do país.

Vale lembrar que o Tesouro IPCA+ não possui pagamento de cupom.

Assim como as opções de Tesouro Prefixado, ele também pode sofrer bruscamente com o efeito da marcação a mercado.

Tesouro IPCA+ com juros semestrais (NTN-B)

Por último, temos o Tesouro IPCA+ com juros semestrais, também conhecido como NTN-B (Nota do Tesouro Nacional Série B).

Ele é um título que possui as mesmas características do Tesouro IPCA+. A diferença é que ele realiza pagamento de cupons de forma semestral.

Portanto, a regra é parecida com a do Tesouro Prefixado com juros semestrais. A diferença é que a regra de alíquota de 22,5% para pagamento de cupom será seguida apenas no primeiro pagamento. Depois disso, os próximos cupons seguirão a tabela regressiva do IR, até chegar aos 15% depois de 720 dias.

Ele também é uma boa opção para quem deseja receber um fluxo de caixa ao longo do período de investimento, principalmente por se tratar de um título que costuma ter prazos de vencimentos muito longos, de 10 anos para cima.

Assim como os títulos acima, o Tesouro IPCA+ com juros semestrais sofre o efeito da marcação a mercado. Portanto, você pode ter lucros ou prejuízos se resgatar antes do período de vencimento.

Quanto precisa para investir no Tesouro Direto

Muitas pessoas ainda acreditam que investir é para poucos. A verdade, porém, é que as principais classes de investimento estão cada vez mais acessíveis para todos os investidores.

Com os títulos públicos não é diferente. Hoje em dia, as opções que estão no Tesouro Direto são para todos.

Abaixo vamos te mostrar isso com mais detalhes.

Investimento mínimo

Como já antecipamos no artigo e reforçando novamente, o valor mínimo para se investir no Tesouro Direto é bem baixo.

É possível comprar a maioria das opções de títulos com cerca de R$30,00 a R$50,00. Somente o Tesouro Selic que costuma ter um investimento inicial um pouco mais alto. Mesmo assim, não deixa de ser acessível, já que é possível iniciar com aproximadamente R$100,00.

Preço unitário

Se levarmos em conta o preço unitário, os títulos do Tesouro Direto possuem um valor um pouco mais salgado. O Tesouro Selic, por exemplo, negocia na casa dos R$10.000.

A boa notícia, porém, é que você pode comprar apenas frações dos títulos. Esse valor pode ser de até 0,01 cota, ou seja, 1% do papel.

Dessa forma, o investimento se torna acessível para muitos investidores pessoa física.

Vencimento

Em relação ao vencimento, há uma maior variação entre os papéis. Enquanto você encontra, por exemplo, o Prefixado e Tesouro Selic com vencimento de 3 anos, por exemplo, alguns títulos IPCA+ podem ter vencimento superior a 30 anos.

Tudo vai depender da opção escolhida, sendo possível contemplar os diferentes perfis de investidores.

É seguro “emprestar” dinheiro para o Governo?

Agora você já leu todas as informações sobre como funciona o Tesouro Direto, mas faltou responder uma das dúvidas mais plausíveis para o investidor: é seguro emprestar dinheiro para o Governo?

E a resposta é que sim!

Para exemplificar isso, basta uma pequena reflexão:

Ao investir, seja qualquer a opção que você escolher, você está aportando dinheiro com o objetivo de ter um retorno no futuro.

Portanto, quanto menor o risco do investimento e maior o seu retorno, melhor.

Dessa forma, se olharmos pelo lado do risco, o Governo é a instituição mais segura para se emprestar dinheiro.

Afinal, compete ao Governo a criação de papel moeda, a injeção de liquidez na economia e normatização de todo o Sistema Financeiro Nacional.

Levando isso em consideração, nada melhor do que emprestar dinheiro para quem dita as regras do jogo e pode emitir mais dívida para honrar os seus compromissos caso precise, não é mesmo?

Resumindo, o Governo é a entidade que mais possui meios de honrar os seus compromissos, já que possui mecanismos para “fazer mais dinheiro” caso precise — mesmo que isso tenha como consequência emitir mais dívidas ao país.

Portanto, o risco de crédito do Governo é quase inexistente e, se chegássemos a um patamar em que a União não conseguisse honrar os seus compromissos, as preocupações seriam outras bem maiores.

Dessa maneira, se o principal medo de investir no Tesouro Direto é o risco, não há preocupações. Afinal, trata-se de um dos investimentos menos arriscados disponíveis no mercado.

Vale a pena investir no Tesouro Direto?

Levando em conta os riscos incluídos, a praticidade e a maturidade do sistema, a resposta é que sim!

Os títulos do Tesouro são investimentos que existem há muitos anos no Brasil e possuem um longo histórico de comprovação.

Portanto, caso algum dos títulos se encaixe com o seu perfil de investidor e propósito financeiro, sem dúvidas é uma ótima opção.

Vale ressaltar que, antes de investir, você sempre se atente aos riscos e estude bem cada opção antes de tomar a decisão de compra.

Conclusão

Chegando ao fim do artigo, agora você tem todas as ferramentas para investir no Tesouro Direto de forma clara e baseado em informações consistentes.

De qualquer maneira, caso queira se aprofundar no tema Tesouro Direto, como investir nessa modalidade de investimentos e tudo o que envolve essa classe de ativos, te convidamos a conhecer a Finclass.

Na nossa plataforma, você encontra uma aula sobre o tema com José Franco, subsecretário da Dívida Pública e especialista em Tesouro Nacional. Você ainda conta com um passo a passo para comprar na prática o seu primeiro título público.